一个罕见医美IPO要来了。

投资界-天天IPO获悉,日前,北京证券交易所官网显示,武汉奇致激光技术股份有限公司(简称“奇致激光”)的IPO申请已获受理,保荐机构为长江证券。此次IPO,奇致激光拟募集资金3.12亿元。

诞生于武汉,奇致激光背后站着一位女掌门——彭国红。出生于1968年,彭国红毕业后就进入了激光行业,于2001年将激光技术与医疗美容结合,联合成立了奇致激光。鲜为人知的是,国内“光子嫩肤”这一概念正是她引入且命名。

这一次,奇致激光选择在北交所挂牌,堪称当下专精特新“小巨人”集体冲刺北交所的一缕生动写照。

女CEO创业

光子嫩肤第一人要敲钟了

奇致激光的故事,要从她说起。

彭国红,早年化学系出身,进入中国最早的工业激光生产企业之一——楚天激光集团。彼时公司处于成立初期,连办公室都是租的,但彭国红认定这是一门能够把握未来发展方向的技术,坚持了下来。

后来,彭国红考入华中科技大学(当时的华中工学院)的西方经济学硕士。一开始,她原本希望念管理学院,但发现华科经济学院的西方经济专业是国家级二级重点学科,人才济济。1996年,彭国红顺利毕业,同时晋升为策划部部长,进入了管理层。

1998年,彭国红迎来事业转折点——集团开始谋划与一家国外知名激光医疗仪器制造商合资成立子公司的事情,她作为公司“元老”,自然而然地参与了谈判。几次沟通下来,彭国红得到赏识,在2001年作为联合创始人和总经理,见证了奇致激光的诞生。

一次偶然赴美学习,彭国红看中了一款名叫“光子返老还童”的激光美容仪器。她被其提亮肤色、消除皱纹、改善毛孔等功效吸引,决定将这种技术国产化,还创造了一个本土名字——光子嫩肤。

2002年,彭国红带领团队研发出中国第一台光子嫩肤设备,打破了国外垄断,凭借高性价比迅速占领了国内市场。时至今日,奇致激光已经成为中国最大的激光医疗器械生产企业,成为首批国家级专精特新“小巨人”企业。而在彭国红的团队中,华中科技大学毕业生占据技术岗位的半壁江山。

一路走来,奇致激光身后集结一众投资人。资料显示,2015年,奇致激光获得楚商资本和西江创投的战略融资,这也是奇致激光首次接受外部融资,不久后便挂牌新三板;2016年,奇致激光先后完成两轮定增;不到一年,公司再次以战略投资的方式,引进光谷人才基金等投资机构。

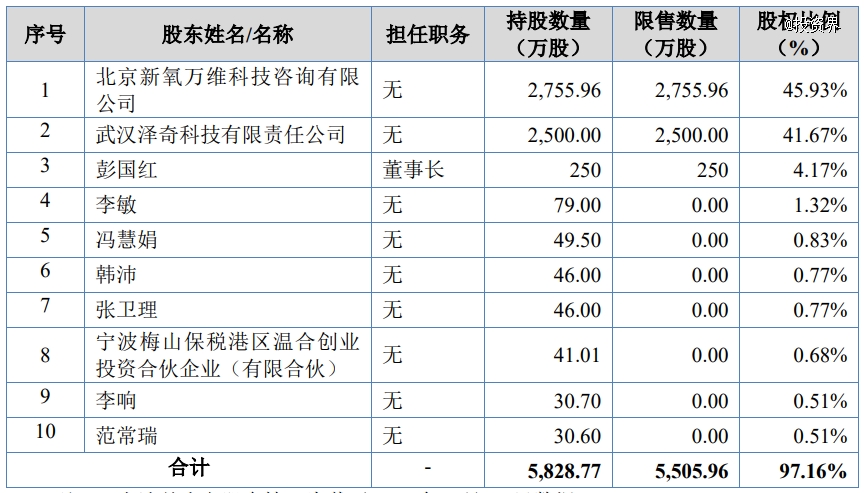

为人熟知的是2021年,国内最大的垂直类医美平台新氧科技,以7.9亿元的价格卖下了奇致激光约85%的股份,成为控股股东。招股书显示,目前奇致激光的实际控制人正是新氧创始人金星。股东名单中,新氧及其子公司泽奇科技各持股约45.9%和41.7%,而彭国红则持股约4.2%,为第三大股东。

招股书显示,截至2023年6月30日,奇致激光资产总额为3.84亿元。随着新三板精选层公司平移进入北交所,奇致激光再次开启了IPO之路。也许不久后,彭国红将收获人生中的第一个IPO。

抗衰医美爆发,投资人来了

奇致激光靠什么撑起一个IPO?

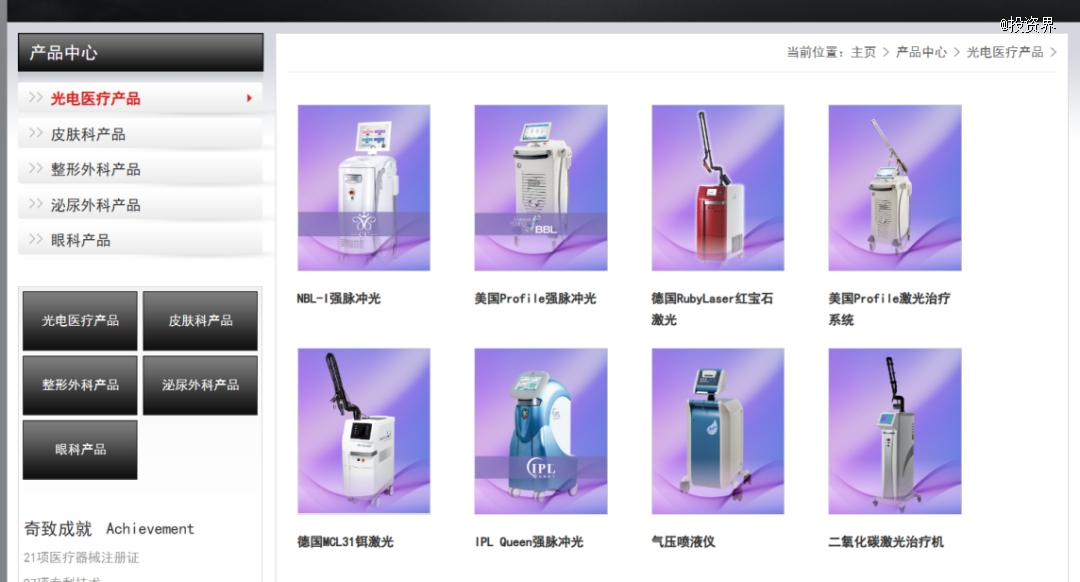

招股书显示,奇致激光主要从事激光及其他光电类医疗设备的研发、生产、代理及销售,同时向客户提供备品备件销售及维保服务。招股书显示,其主要产品包括光治疗设备、激光手术设备及其他,涉足皮肤科、泌尿外科和眼科治疗等领域。

图源:奇致激光官网

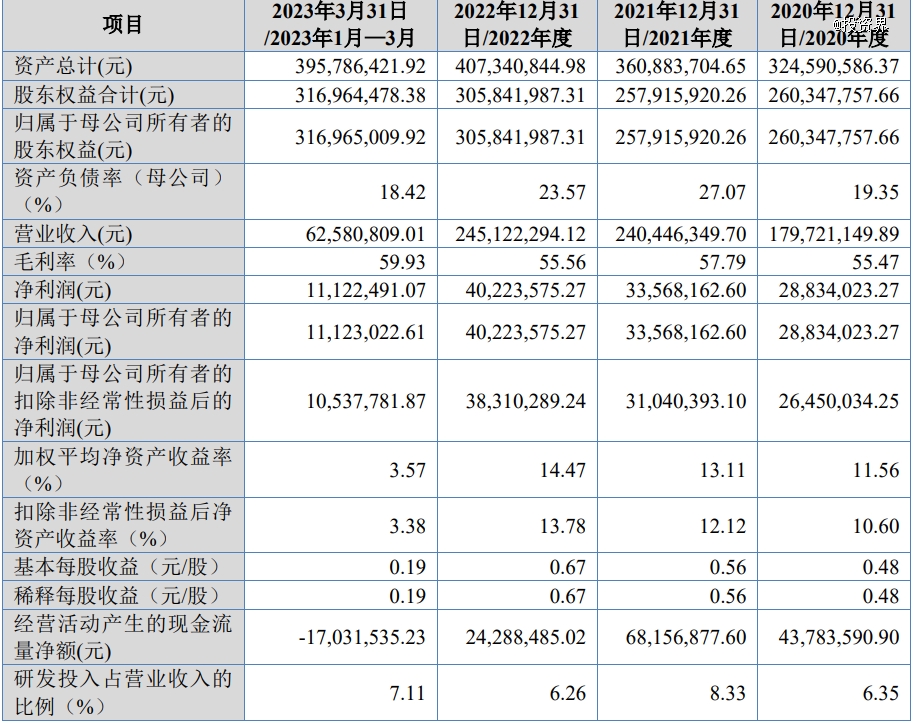

更多秘密浮现。根据招股书,2020年、2021年、2022年及2023上半年,奇致激光实现营业收入分别约为1.8亿元、2.4亿元、2.5亿元和6260万元;归属于母公司所有者的净利润分别为2883.4万元、3356.8万元、4022.3万元和1112.3万元,毛利率达到55.5%、57.8%、55.6%和59.9%,处于较高水准。

与此同时,公司主要产品占公司收入占营业收入的比例分别为 99.74%、99.65%、99.61%和 99.63%,几乎为全部收入来源。其中,光治疗设备作为最核心的产品,为其贡献了一半以上的营收。

招股书显示,光治疗设备营收分别占主要产品营收的55.6%、65.6%、68.9%和62.7%,主要包括准分子激光治疗机、强脉冲光治疗仪、半导体激光脱毛仪等,不仅可以嫩肤抗衰,还可以治疗白癜风等皮肤病,主攻光电医美领域。

站在“颜值经济”的风口,医美强势崛起。随着抗衰需求深入人心,奇致激光所在的光电医美赛道,正在冉冉升起。

一份《2021中国医美抗衰消费趋势报告》显示,在轻医美市场中,选择光电类项目的医美抗衰消费者比例高达86.23%。到了2022年,光电医美依然是消费者最青睐的轻医美项目,消费者占比超半数,贡献GMV约40%,堪称医美“印钞机”。

兼具价格低、风险低以及效果好、恢复快等优势,光电医美成为最赚钱的赛道之一。根据高禾投资测算,2025年光电类医美消费市场规模将达到508.12亿元,CAGR(复合年均增长率)达13.61%。

如此一幕传导至一级市场,一众VC/PE出现了。据不完全统计,2021年至今,仅奇致激光这类光电医美上游企业,就有芙迈蕾、南京佰福、雅光医疗、京渝激光、威脉医疗等超30家企业获得融资,吸金超过20亿元,不乏腾讯、小米、软银、IDG、北极光、高盛、高瓴、真格基金、云锋基金等知名投资机构的身影,还有无数投资人赶来,十分热闹。

“抗衰已经是医美的刚需。光电医美中的光子嫩肤、热拉提、超声炮、热玛吉等,都是不错的抗衰项目。“曾有投资人分析,光电医美市场潜力巨大。

与此同时,随着国内医疗器械技术愈加先进,光电医美产品国产化已是大势所趋,这是一个国产替代的大逻辑。

但是,问题也同样摆在眼前——由于光电医美超强的吸金能力,不少制假贩假等行业乱象频出。因此,强监管正在成为一个新趋势。

IPO换道

北交所上市潮来了?

透过奇致激光,更重要的一幕徐徐拉开——北交所大门正在敞开。

正如大家所见,一边是深交所上交所正在收紧IPO节奏;另一边,北交所则在不断扩容。

尤其9月初,证监会一纸《关于高质量建设北京证券交易所的意见》(简称“深改19条”)出炉,引发不小轰动——允许符合条件的中小企业直接IPO并在北交所上市,优化‘挂牌满12个月’的口径,取消企业上创新层1000万融资要求……一时间,北交所被寄予厚望。

于是,崭新一幕悄然出现——曾在其他板块受挫的企业,开始将IPO的希望转向北交所。

比如曾两次冲击科创板失利的丹娜生物。早在2014年,哈佛大学博士周泽奇成立了这家体外诊断公司,于2020年底开启科创板冲刺之路,但很快就以“估值水平不能提前公司价值”主动撤回上市申请。2022年,丹娜生物第二次冲击科创板,但中途改为申报北交所,递交了新三板挂牌申请。直至今年9月中旬,丹娜生物再次辅导备案,拟北交所上市。

还有旭宇光电,几乎同一时间启动了北交所IPO,开始辅导备案。这是一家LED封装器件研发企业,2011年由林金填成立,是国家首批专精特新“小巨人“企业,曾在新三板挂牌一年,同样于2020年末开始闯关科创板,后来失利,如今转战北交所。

以及武汉珈创生物,堪称近年来上市最坎坷的企业之一。71岁武大教授郑从义2011年成立了珈创生物,2019年获得达晨财智战略融资,一年后申请科创板上市。2022年,珈创生物换道创业板,却在半年后主动撤回。如今,珈创生物又将IPO目光锁定在北交所,9月初辅导备案。

这样的案例正在越来越多,比如两次上市失败的网进科技、折戟科创板的天威新材、撤回IPO申报的天光实生物、终止主板IPO辅导的捷众科技.....纷纷在近两个月转战北交所。

转板常态化,正在成为IPO市场的新现象。曾有投行人士透露,北交所利好政策发布后,不少保荐人连夜重新审视了手上冲刺科创板和创业板的项目,希望能多做北交所项目。

事实上,这样的行动确实已经开始了——“19条深改“发布后的一个月,已有至少30家北交所IPO企业进行辅导备案或者完成辅导备案,扩容之势明显。

不过需要提醒的是,北交所上市门槛并不低——仅周期而言,从北交所受理上市材料之日起算,北交所形成审核意见2个月、报证监会完成注册20个工作日,大概需要3个月;而北交所审核通过的,向证监会报送审核意见和企业上市申请文件,当中涉及的书面资料及审核要求,严格性在某种程度上也向主板看齐。

无论如何,国内IPO市场正在发生深刻的变化。清科研究中心数据显示,2023前三季度,A股共有187家上市中企获得VC/PE支持,其中,北交所上半年共30家VC/PE支持IPO,数量同比上升57.9%。

而这只是一个开始。一周前,《北京证券交易所上市公司持续监管指引第7号—转板》正式发布,当中提出了一条IPO路径:创新层挂牌满一年后北交所上市,上市满一年后选择是否转入沪深交易所。

也许,北交所窗口期正在到来。

本文转自投资界,如需转载请至投资界官网申请授权。

你好,我是AI助理

可以解答问题、推荐解决方案等

评论